大 VC 节衣缩食,小 VC 风声鹤唳!穿越周期:成熟投资人的必经之路

每天了解一点创投圈

作者:姜皓天

来源: 至临资本

01 穿越周期

穿越周期是一个超长线的过程。

在一些人看来,2018 年是创业的黄金时代结束的一年,关于资本寒冬、人口红利触顶、流量增长枯竭的议论滔滔不绝。大公司节衣缩食,小公司风声鹤唳。不少年轻人感慨,“刚入行就遇到了最冷的冬天”。

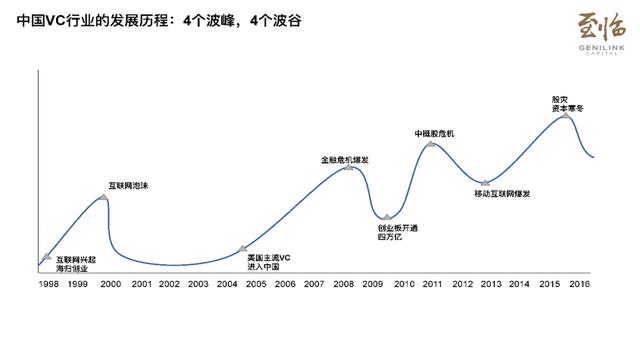

可如果将历史的时间轴徐徐展开,在过去 20 年的资本市场如过山车般跌宕起伏的时间表上,移动 _ 互联网 _ 寒冬的特殊性被消解了——不过是新一轮周期的波谷。

_199_8 年至 2016 年,中国 VC 行业一共经历过 4 个投资波谷:世纪初,纳斯达克泡沫破灭;2008 年,全球性金融海啸;2011 年,中概股上市危机; 2016 年 A 股股灾。

最艰难的两次危机都发生在过去 20 年的前半场。尤其是世纪初破灭的纳斯达克泡沫,直接淘汰了超过 90% 的投资人和基金。纳指从 2000 年 3 月 10 日的最高点 5048 一路回调到 2002 年的 10 月 9 日 1114.11 点,下跌幅度达到 77.93%,资本堆砌出的财富浮盈短期内灰飞烟灭,dot-Com 初创公司的资金问题接踵而至,逐渐被收购或清盘,即使是最优秀的公司也泥沙俱下,硅谷锐减 20 万份工作岗位。

在 2009 年之前的市场上,人民币基金还是凤毛麟角,基金的招聘门槛也极高, VC/PE 行业每一年能够吸纳的新鲜血液寥若晨星。2009 年以后,创业板开闸,人民币基金迎来大发展时代,人民币股权投资基金的数量和规模逐渐超过外资股权投资基金,且优势不断扩张。基金的规模扩张带来巨大的人才缺口,年轻金融人才大量涌入,并逐渐成长为今天的 VC 中坚力量。

这些 2009 年之后入市的幸运儿们,享受了时代的红利,前些年的职业生涯几乎风调雨顺。对于他们来说,2009 年前这几场惊心动魄的投资风暴,不过是历史书上翻过的几页云淡风轻。美股十年长牛,纳指一路突破 8000 点,国内经济发展迅猛,赶上了移动 _ 互联网 _ 的时代风口,全球化浪潮在也波动中不断进展——遭遇过仅有的一次波折,是 2011 年的支付宝 VIE 事件导致的中概股上市寒冬,但随着之后移动 _ 互联网 _ 爆发新一轮技术红利,市场趋利属性迅速遗忘了 _ 风波 _ 带来的短暂负面影响,并掀起新一轮资本狂欢。

对于 90% 的投资人来说,逆水行舟还是一个很陌生的状态。从顺遂的路径中成长起来,挫折的耐受能力自然会相对低一些。从 2017 年开始,习惯了在顺境中获得成长经验的投资者,突然进入一个不那么容易的阶段:日子难过了,方法论失效了,资金缩紧了,潮水的方向变了,不知道该怎么投了——职业生涯中第一段瓶颈期到来得猝不及防。

进入经济周期的底部区间,倒未必是一件坏事。酿造红酒时,有 VintageEffect 的说法,有些年份,气候温度适宜,葡萄产量充沛,酿出来的红酒质地就甘醇。Vintage Effect 在成立 VC 基金时也会出现:成立于经济周期底部的基金,往往在经济周期高点到来时,更容易取得丰厚的收益。

黄金时代的尾声,其实正是时代的拐点,也能成为年轻投资人穿越市场周期、走向真正成熟的历史机遇。投资人的成长期至少在 10 年以上——一个成熟的投资者,必须穿越波峰和波谷,见过山顶的无限风光,也渡过谷底的波涛汹涌,经历市场逆行周期的洗礼,依旧保持活跃的赚钱能力,才能磨炼出老到的市场经验。

02 两套衡量指标

我们用量化和非量化两套衡量指标评估投资人的成长阶段。

非量化指标是一个完整的“募投管退”闭环,对投资人的综合能力提出了比较高的要求。多数人进入 VC 行业,先是绕过了募资阶段,直接从投资研究与执行开始。但如果想成为 VC 合伙人,甚至更成熟一些,拥有自立门户的能力,募资的经验、项目决策的魄力、带领团队的能力都是必不可少的。

在这个闭环中,退出是一门值得研究的学问,如今 VC 行业已经从资本的增量时代进入了存量时代,拿着源源不断的新增资本来不停投投投的黄金时代眼见难以持续,获利退出后的 LP 资金循环再投入或将成为未来 VC 行业资金的重要来源。

VC 退出考验投资人在非常复杂的市场环境中的决断能力。比如看起来最轻松的 IPO 退出就涉及到不同市场的选择(例如美国,香港,国内。国内还涉及到中小板,创业板,新三板,科创板的选择)、上市时机的选择、上市估值的审时度势、有时还存在上市与并购的道路选择,等。看似简单,未亲历者不知其复杂。在上市之后,还要考虑到被投公司在二级市场未来的发展,卖股票的时机好坏往往导致最终回报的天差地别。并购涉及的复杂度更高:VIE 结构还是内资结构?卖给境外公司还是内资公司?卖给上市公司还是非上市公司?选股票还是选现金?更遑论涉及到对赌条件、付款节奏、连带担保等具体重大条款了。

在中国,更复杂的是,退出时点不仅需要考虑产业本身的周期,还要考虑政策周期。比如 _ 互联网 _ 金融如果是 2013/2014 年投,_ 三四 _ 年内抓住机会退出肯定赚钱,但如果到了 2016 年,再投互金就退出难度陡增,说不定就是竹篮打水一场空了。

量化指标可以用来衡量投资人的行业经验与获利能力。要想达到 2 亿美元的独立投入总额,VC 投资人需要在行业中摸爬滚打 6-10 年的时间,积攒行业经验。账面回报和单一项目回报则代表获利能力:1.5 亿美元的单一项目回报象征着“登堂入室”的门槛,这通常意味着投资人成功选中了一个非常优秀的投资标的。如果投资人能在早期投到一个企业,等它成长为 10 亿美金市值的独角兽的时候仍然占有 15% 左右的比例,得到 1.5 亿美金左右的单一项目回报。“登堂入室”是成为一名基金合伙人的入场券。

净亏损数值就是我们俗称的“交学费”。许多人不太愿意聊亏钱的事,但这是一个无法回避的问题。没有一个投资人的成长过程中能够不“交学费”。理想状态下,投资 2 亿美金,如果亏了 15%,大约就是 3000 万美金的“学费”。

关于交学费,一个重要因素是人的培养模式。新人的学费该怎么交,是一个比较有争议的问题。国内许多 VC 是内部培养的学徒制,通常来说对于一张白纸的入门者来说,在工作中遇见什么样的领导,项目的 leader 能产生怎样的影响,是非常重要的。如果一个 leader 愿意、也有相当能力和经验从内部去引导和培养新人,提供年轻人试错的机会,减少交学费的可能性,对于刚入行的人来说,是件足够幸运的事。

美国许多基金走的是外部培养的路线,一些 top VC,比如 Benchmark,不设置投资经理,只有合伙人。或者有的基金,例如 Greylock,存在少数投资相关的非合伙人职位,但是内部的晋升通道是封闭的,如果想从非合伙人跃升成为合伙人,只有“往外部去”这一条路,去创业,去大公司,去别的基金,在产业里重新成长,若有机会,再回来被接纳为的基金合伙人。

外部培养的管理模式在中国很少见。美国“古典”的 VC 组织架构扁平,成员基本都是合伙人,并且倾向于投资距离近的、熟悉的领域、熟悉的创业者,致力于为项目贡献最大的附加值;相比之下,中国 VC 行业十多年来涌现出来的机会速度非常快,分散的地域又广,需要建立起一个有层次的内部组织结构,维持较多的团队成员,才能覆盖尽可能多的领域和项目。

关于交学费的另一个重要的因素是时代环境。十几年前,VC 在中国起步并开始迅速发展,是一个交学费的好时机。2005 和 2009 年,当美元基金和人民币基金开始分别进入大发展的时期,所有人都是边做边积攒经验的探路者,大家都带着满满的弹药开始攻城掠地。

在那个年代,交学费是一个很普遍的事,这算是投资老人的时代红利。因为大家都会亏,所以亏钱的体验也不算特别惨痛。二级市场也是一样的情况,一开始的时候所有人都在一个泥潭里摸爬滚打——有些人就能最终逐渐成长为优秀的基金经理。

03 L 型趋势

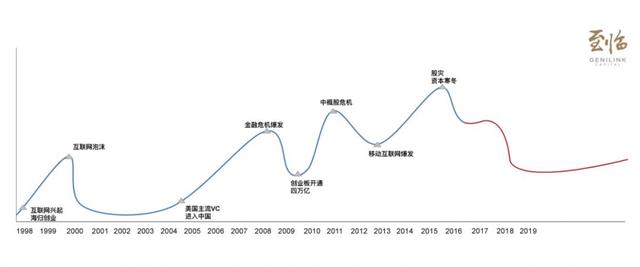

如果一个投资人从零开始入门,今天算不上是个好的时代。清科数据报告显示,2019 年 VC 市场募资额同比下降 49.6%,投资额同比下降 50.6%,资本世界寒意正浓。

从 _ 互联网 _ 渗透率的数据上也可以很明显发现,2006-2016 是中国 _ 互联网 _ 的黄金十年,那个时候市场规模平均每两年翻倍——市场在推着你走,只要有胆量,投资人想不成功都难。2012 年之后,PC_ 互联网 _ 增速放缓,2016 年之后,移动 _ 互联网 _ 增速也开始放缓,C 端人口红利逐渐饱和。从上一个周期顺流而来的 new comers 手足无措,只能分头寻找更多选择的可能性。

未来市场走势会是怎样的?我认为最可能会出现一个 L 型的曲线:

** 这是最差的时代吗?** 也并不尽然。TMT 行业一荣俱荣、一损俱损的资本狂欢时代结束了,“分化”将成为 VC 市场的主旋律。在 L 型右边那看上去波澜不惊的一横,水面下隐藏的是惊涛骇浪般的冰火两重天。从此投资人的漫漫征途,一半是火焰,一半是冰川。火热的一边,始终会有新兴的领域依然红火,源源不断有资本涌入;而冰冷的一边,过气的赛道、似是而非的故事和被证伪的模式,会陷入困局,面临的是彻骨的寒意。与之相应,投资人和投资机构的“分化”也将成为必然,有人会失意消沉,但也必然有新一代成功者的冉冉升起。

_ 互联网 _ 行业正在迎头走向一个新的起点,技术与产业在一个世纪的试探与碰撞后,孕育出庞大的渗透空间,走向真正的相互驱动。消费 _ 互联网 _ 的渗透率饱和了,先进 _ 互联网 _ 向产业的渗透才刚刚开始。新的机会在暗处等待掘金者的慧眼,市场和技术正在酝酿一个蓄势待发的黎明。

** 增速会放缓,但机会不会消失。** 市场正趋于成熟,创与投的门槛都重新提高。投资最终比拼的是认知体系,聪明的投资人会去主动地了解多维度的机会,缩短向上周期,降低机会成本,减少试错代价,在市场的不确定性中探索行业规律,捕捉到 L 型时代仍然存在高增长机会的领域。

会发生的是,大浪淘沙、去芜存菁,选择、考验、生存、历练,优秀的企业和投资人在逆行周期的洗礼下,绕过投资周期的好望角,真正进入成熟的强者赛道。