通信圈格局再变:张曦拿下中信网络 49% 股权、收购缆信网络

2017 年 9 月份中国中信集团有限公司(以下简称“中信集团”)对其持有的中信网络有限公司(以下简称“中信网络”)49% 股权在北京产权交易所(以下简称“北交所”)进行挂牌转让,转让底价为人民币 133,770 万元。最终成交金额为 781,770 万元。

2018 年 2 月 12 日:北京应通 78 亿元,最终拿下了此次竞拍,获得 49% 股权,让我们来深挖一下这家公司。

工商登记信息

在其股权出质登记信息中,2 月 27 日出现了更新,质权人:台州兴通投资合伙企业(有限合伙)

股权出质:一种现已可行的融资担保方式,作为一种可以进行质押担保的权利。

与此同时,还有一件事,2 月 27 日,缆信的工商登记信息质权人也出现了:台州兴通投资合伙企业(有限合伙),只能说明一个问题,缆信被收购了。

股权出质登记信息:

让我们来查一查:台州兴通投资合伙企业(有限合伙)这家公司底~

工商登记信息

下面这张图才是重点:

合伙人信息:

业内人士认为:台州兴通投资合伙企业(有限合伙)实际为一家配资结构的基金,基金管理人为宁波梅山保税港区远晟投资管理有限公司,出资人为兴业国信资产管理有限公司、宁波梅山保税港区远晟投资管理有限公司和北京京发置业有限公司,而兴业国信资产管理有限公司实则兴业信托全资公司,兴业信托则是兴业银行控股的公司。这么看兴业国信资产管理有限公司应该是帮助北京京发置业有限公司做基金管理人以及基金配资。

所以我们把目光的重点放在北京京发置业有限公司:

股份结构:

法定代表人:张曦,也就是文章的主角出现了,他同时也是上市公司易联众的董事长。(备注:此次收购中信网络 49% 股权和缆信,与易联众无关)。

根据易联众披露的简历,张曦名下资产众多,担任多家公司的董事长和董事职位。早期经营投资房地产,集中在重庆地区; 后扩至北京、大连、厦门区域; 从房地产产业拓展到了投资、飞机租赁等多个产业。

张曦

张曦:男,生于 1968 年 11 月,中国国籍,中国香港永久居民。1990 年 7 月,毕业于厦门大学国际贸易系获学士学位。

2004 年至今,任重庆冠城置业有限公司执行董事、骏杰置业(香港)有限公司董事;2005 年至今,任骏豪地产(香港)有限公司董事;

2009 年至今,任重庆宏邦投资有限公司执行董事、重庆然诺建材有限公司执行董事、香港骏华控股集团有限公司董事;

2010 年至今,任侨丰控股有限公司董事、厦门丹鹭房地产开发有限公司董事;

2012 年至今,任北京京发置业有限公司董事长;

2013 年起至今,任香港骏豪金融控股集团有限公司董事、大连骏豪房地产开发有限公司执行董事、总经理;

2015 年 9 月至今,任厦门飞机租赁有限公司董事。

2013 年 5 月至 2014 年 8 月,担任易联众董事;2014 年 8 月至 2015 年 6 月,任易联众第二届董事会董事长;2015 年 6 月至今,任易联众第三届董事会董事长。

为了满足大家的好奇心和有始有终,我们还查询了法人股东:重庆宏邦投资有限公司

重庆然诺建材有限公司股东结构:

哈尔滨合众汇利经贸有限公司股东结构:

到目前为止,与应通科技有限公司利益相关的公司基本都摆到了台面上。之所以文章开头称本文仅是第一层面纱,是因为如此强大的布局和实力,岂是一人之力为之?

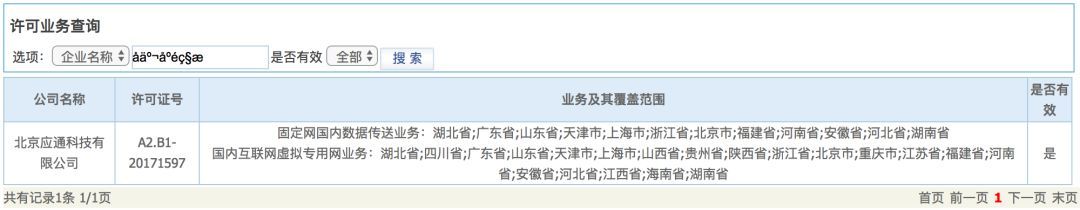

经云头条查询:北京应通科技有限公司已经获得固定网国内数据传送业务:国内互联网虚拟专用网业务许可证。

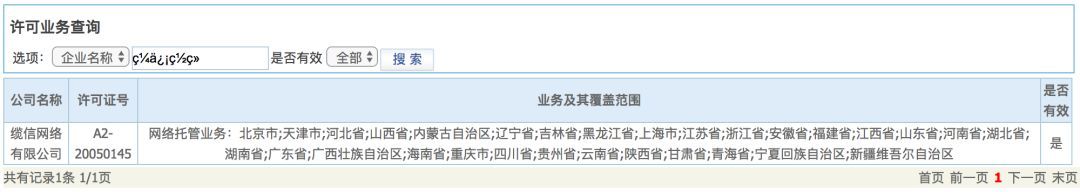

缆信网络有限公司获得网络托管业务许可证。

中信网络有限公司获得互联网接入业务(全国)、基础业务(全国)

缆信与中信网络渊源颇深,张曦拿下 49% 的中信网络和缆信网络,这是一盘很大的棋局。

中信网络的前世(补充读物,来源:中金在线,供参考)

时间退回至 2000 年。彼时,中信泰富意图进军内地电信业务,通过子公司向广州军区通信支援国家经济建设办公室收购一项固定光纤电缆网络建设工程。这条原本由中国军方承建的“中国多媒体新干线”骨干光纤网络,用户除中信泰富外,还包含中国教育网、中国广电网络以及其他企业,建设完成后交由有军方背景人士组成的上海缆信网络有限公司进行维护。中信泰富使用的是“中国多媒体新干线”的其中一部分,被命名为“奔腾一号”。中信泰富持有 80% 的股份,中信集团持有 20% 股份。

届时国家一直禁止任何外资包括港澳台的资金直接进入电信和有线电视网络,中信泰富尽管是中资背景,但由于注册地在香港,一直属于外资管理,中信泰富直接申请领取电信牌照面临很多政策障碍。而没有基础电信牌照,奔腾一号一直处于闲置状态。

2002 年,中信泰富以退为进,以 16.25 亿元的价格将所持有的奔腾一号的 80% 股份售予中信集团。而中信集团同时给予中信泰富认购权,待国内法规容许外资公司拥有国际电讯业务时,可以在 6 年内行使认股权,以成本加利息的价格购回该项权益。

但是世事无常,中信泰富 2007 年分拆旗下电信子公司中信 1616 上市;2008 年,中信泰富炒外汇失手,令当时的主席荣智健下台,之后进军内地电信一事再不见提及。

而中信集团全资子公司中信网络管理有限公司,2000 年注册成立,2002 年 11 月拿到了两张电信业务牌照,分别是:第二类基础电信业务中的网络元素出租、出售业务和卫星转发器出租、出售业务;第二类基础电信业务中的国内甚小口径终端地球站(VSAT)通信业务。第二类增值电信业务中的因特网接入服务。奔腾一号的所有权也归了中信网络。

中信网络在之后陆续与鹏博士公司、中信国际电信等签署协议意图重组,但最后都没有成功,据传与阿里巴巴也传过绯闻,据知情人士证实,中信国际电信、阿里巴巴均因外资背景被工信部否决,鹏博士第一次签署协议没有入股原因不详,根据国家信息安全的大战略,因中信网络持有基础电信牌照,国有资本必须超过 51%,未来批准外资入股或控制中信网络的政策不太可能出台。

中信网络的今生

从中信网络成立直至现在,公司的最有价值的看点其实没有变化,其一是覆盖全国的光纤骨干网“奔腾一号”,其二则是基础电信业务运营资质。

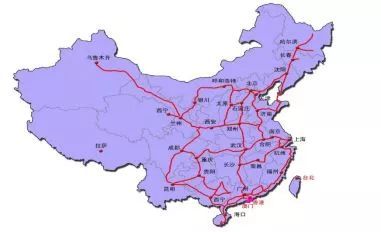

根据中信网络有限公司网站披露,奔腾一号全国骨干光纤网络,拥有 3.2 万公里的全国骨干光纤网,可以通达除拉萨外的所有省会城市,覆盖全国近 200 个城市,干线光纤容量可达 3.2T,能够为语音、数据、视频等多种业务提供高稳定性的、安全的传输服务。(见图 1)

图 1. 奔腾网全国光缆路由图(来源:中信网络官网)

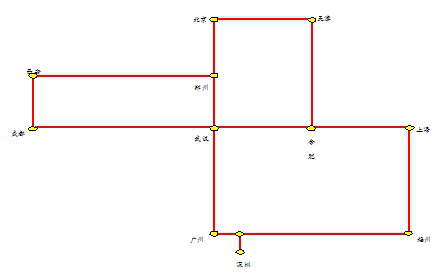

但是据通信行业知情人士透露,“所谓的 3.2 万公里的光纤,其中实现开通的不超过 1.5 万公里,超过一半以上光纤并没有开通使用,如像东北、西北、西南等多地区都没有使用,长期处于闲置状态,从中信网络公布开通城市网络拓扑图也可以看出,其开通为主要的 21 个城市(见图 2)。

图 2. 奔腾网拓扑图(来源:中信网络官网)

另外,该人士称,“奔腾一号网络的极限设计容量为 3.2T 其实是理论实际值,是否真正能达到这个传输容量要看光纤质量、设备容量等因素确定”。目前据了解该网络及设备的容量约 400G 左右,如实现最大设计容量,按照估算,意味着需要追加 5-8 倍前期设备投资金额。

据此前媒体报道,奔腾一号网已经使用的光纤建设时间超过 20 年,基本已经达到寿命年限,未来的更新和建设资金可能是一笔几十亿的投资。致电通信行业专业人士咨询得知,“光纤不仅从寿命考虑,20 年前的光纤制造性能与当今的光纤性能没法比,全部更新是必然的选择,另外,奔腾一号网络 20 年前建设主要沿着国道、乡村、城镇等道路建设,城市与城市间的路由比走新规划的高速、铁路等路由长,也造成了性能下降,同时,因自然灾害、交通事故、地面施工等造成光纤中断,因此故障率偏高”。向使用过中信网络服务的某网络公司技术人员了解,说“有时每月故障 10 多次,一年超过 100 次肯定有,与三大运营商故障率相比明显偏高”。未来对性能、服务质量等提高将面临不小的挑战,根据通信专家的测算,如果要改善中信网络的网络质量,提高容量等措施,原有光纤和路由都要改造和优化,因为光纤很多属于直埋于地下,重新更换基本没有可能,加上属于国道、乡道等农村地区,重新大规模开挖管道布放光缆的成本肯定是天文数字,估算应该超过几百亿元,为面对新的网络产品、技术革新挑战,中信集团和新进股东北京应通是否还能为中信网络公司追加几百亿的投资无法判断。

在牌照方面,中信网络公司获得两张电信牌照:一是因特网接入(ISP) 牌照;一是通信设施网元出租出售牌照,后者属于基础电信牌照。正因为有这种基础电信牌照,才有外界所称的“中信网络是除三大基础运营商之外唯一拥有固定网络专线电路业务合法经营资质的基础电信业务运营商”。

不过在实际经营中,中信网络一直未上正轨,再无其他的牌照资源。据知情人士透露,基于牌照限制,中信网络只能提供奔腾一号骨干网络范围内的光纤出租、波长出租、电路出租,公司经营范围没有互联网数据传送资质,也没有互联网出口和数据中心等流量资源,也没有办法提供互联网出口给用户。关于牌照方面中信网络业务人员、工信部主管部门都证实,中信网络没有互联网数据传送牌照。另外,奔腾一号仅是城市与城市之间的干线网络,到达城市后除广东、湖南外没有城市范围内的光纤网络,需要租用其他运营商的光纤资源,因此也是业务发展受制的原因,这也不难看出中信网络业务层面有意和鹏博士集团加强合作的原因,根据鹏博士披露,其网络覆盖 211 个城市,超过 1 亿户的光纤网覆盖,资源良好结合意图不言自明。

160 亿估值的逻辑?

根据披露信息,中信网络 2016 年实现营收 3.83 亿,净利润为 -1.04 亿;2016 年度中信网络经营性现金流缺口 4400 万,初步测算 2017-2019 年每年资金缺口约 6600 万元、6300 万元和 5000 万元。据熟悉中信集团的内部人士透露,中信集团转让中信网络 49% 股权前还进行了资产剥离,将有线电视、卫星通信等业务进行剥离,可以推测中信网络的收入和资金缺口会进一步加大,如何扭转经营状况是中信集团急迫需要解决的。

很难相信,中信网络未来的业绩能够支撑起 160 亿的估值。以电信行业 IPO 前约 15 倍市盈率估值,中信网络每年盈利达到 10.67 亿元才合理。目前每年尚亏损 1.4 亿元的中信网络,会因为一个二股东的进入,就有如此大的转变吗?二股东有什么资源和背景暂无法知晓,根据天眼查和其他媒体报道,仅能看到注册资本 1 亿,实缴 1000 万,具有两项电信业务资质,收入及利润未披露,公司规模比较小,人员不超过 100 人。记者向通信行业知名人士问询,也从未听说该公司在行业的影响。

中信网络竞价成交价虽高达 78 亿元,但该笔款项归属中信集团,并不能改善中信网络经营状况,二股东已经付出了如此高昂的购买对价,是否还有能力去持续的注入更多资金,改善中信网络经营呢? 二股东不可能不考虑投资收益和资金成本,光本次股权预计年支出的资金成本超过 4.68 亿元(暂按 6% 年利息),如后期还需要重新建设网络,还需增加数 10 亿资金,从公开的信息看,二股东北京应通公司的自身经营情况、资产和信用很难承担如此高昂的成本,必然需要通过股东、关联方等提供资金支持,或提供担保取得资金,如果这样的情况出现是否违背中信集团在北京产权交易所的挂牌条件: 不接受联合受让、信托、代持等情形,后期情况如何,我们拭目以待。

又或者失之东隅,收之桑榆。新的股东能带来新的业务协同,这自然是皆大欢喜。

但是中信网络客户主要为专网、大型互联网公司,而在 BAT 入股联通混改后,大型互联网公司客户资源、合作机会大概率将流向中联通,加上中国联通的技术实力、网络质量、光纤资源等优势,中信网络及其新股东如果缺乏相应的专业队伍、销售经验和上下游资源,未来发展前景将迎来挑战。另外,从投资战略来讲都是引入民营企业混改,百度、阿里、腾讯等花费 70 亿元获得联通合作的机会,入股中信网络 49% 股权花 78 亿元。两者比较,无论网络规模、资产、用户数量、收入及利润等考虑,后者都显得不那么划算。这背后的投资逻辑只有中信集团和新进的二股东自己清楚了。