宁德时代要做投资了,已布局下一个万亿赛道

动力电池龙头宁德时代近日新注册成立了一家投资子公司。

工商注册资料显示,该公司名称为宁德时代新能源产业投资有限公司(下称宁德时代产投),于 7 月 21 日完成注册,注册资本 5000 万人民币,由宁德时代 100% 持股。登记的经营范围包括以自有资金从事投资活动;创业空间服务;人工智能双创服务平台;企业总部管理;社会经济咨询服务;咨询策划服务;市场营销策划等。

据了解,现任宁德时代董事长助理、企业策划总监曲涛,出任宁德时代产投执行董事兼总经理,及法人代表。曲涛是宁德时代对外投资的核心人物,

作为今年的超级大牛股,宁德时代目前顶着超过 4400 亿元市值、近 150 倍市盈率的超高估值。在宁德时代的过往发展中,投资曾是培育市场的重要手段。此次宁德时代设立投资子公司,又将有什么资本动作呢?

霸主养成之路:以资本开道

宁德时代设立投资平台并不令人意外。回顾宁德时代一路攀上全球动力电池的霸主之位的过程,善于运用资本手段是一个非常鲜明的特点。

早在 2009 年,还未从 ATL 剥离的宁德时代就与北大先行、北汽新能源、福田汽车等合作伙伴共同投资设立了电池包生产公司北京普莱德。这家公司此后成为宁德时代打通动力电池产业链布局的重要一环,为宁德时代贡献了大规模的销售额。北京普莱德 2014、2015 年是宁德时代的第三大客户,2016、2017 年是第二大客户。

北京普莱德完成历史使命后,还被打包卖了个好价钱——2017 年,A 股上市公司东方精工斥资 47.5 亿收购北京普莱德 100% 股权,宁德时代收到超过 4 亿元现金,以及价值 6.7 亿元的东方精工股票。

宁德时代能够在短短六七年间反超比亚迪、松下等强大的竞争对手,以资本开路、打造产业链生态的方式起到了汗马功劳。比亚迪一直坚持自产自销的封闭模式,松下则过于依赖特斯。相比之下宁德时代广结良缘,与下游整车企业进行资本绑定,获得了最大的市场红利。自 2009 年与北汽集团合资成立普莱德以来,宁德时代成立了 30 余家合资公司,合作伙伴包括北汽、上汽、广汽、东风等龙头车企。

2016 年以 1 亿元入股北京新能源汽车;

2017 年与上汽集团合资成立两家新能源企业:时代上汽动力电池有限公司和上汽时代动力电池系统有限公司;

2018 年,与东风电动车合资成立东风时代(武汉)电池系统有限公司。

最典型的一个案例是,2018 年 7 月宁德时代与叉车龙头杭叉集团合资成立电池包组装企业鹏成新能源。同年 11 月杭叉集团推出新能源叉车,其电池包由鹏成新能源提供,电芯和模组则来自宁德时代。

目前,宁德时代不仅与国内整车龙头企业保持长期战略合作,并进入宝马、大众等外资车企的供应链,还拿下了特斯拉、蔚来等造车新势力。可以说,宁德时代已经初步完成了在下游整车市场的跑马圈地。

下一步投什么?传有意投资蔚来储能赛道下重注

上周宁德时代完成了 200 亿元的定增,引发上千亿资金抢购,高瓴资本一家就认购了超百亿。目前宁德时代市值高达 4400 亿元,动态市盈率约 150。与创业之初相比,如今的宁德时代资本更加充裕,设立投资平台,加强对产业链上下游的投资是自然选择。

另一方面,顶着超高估值的宁德时代也需要兑现超高增速。2019 年宁德时代动力电池累计出货 32.5GWh,占全球市场近三成份额,全球第一。但因为疫情影响,2020 年一季度宁德时代在装机量上仅以 17.4% 的占有率居全球第三,落后于 LG 化学和松下。宁德时代的“霸主”之位并不稳固。

实际上,2018 年上市之后,宁德时代一直在布局更广泛的下游市场,着力培育除了整车厂之外的其他应用生态。上一笔引起市场注意的投资是,2019 年 6 月,宁德时代、蚂蚁金服和哈罗出行三方投资 10 亿成立哈罗换电,在电动两轮车市场推行换电模式。

日前又有消息传出,蔚来汽车为推动车电分离(即整车不含电池出售,用户以购买换电服务的方式获得电池),计划成立一家独立的电池资产管理公司,并谋求外部融资。据称宁德时代已经表达了投资意向,但截至目前官方没有确认。

宁德时代的投资还有更多,2018 年之后宁德时代的投资触角已经遍及了充换电、储能等更多动力电池的下游行业。

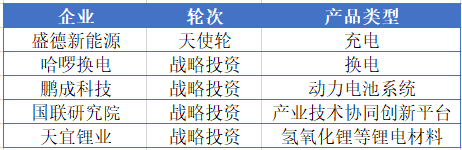

宁德时代投资的企业(部分),投中网依据公开信息整理

从目前已经投资的企业来看,宁德时代对下游应用端企业的投资兴趣最为浓厚,在产业链上游也做了少量布局,如 2018 年投资了氢氧化锂生产商天宜锂业,是宁德时代宜宾动力电池制造基地的配套供应商。

但梳理之后不难发现,以 2018 年为界,这之后宁德时代投资最集中的领域当属储能,尤其是 2019 年、2020 年,宁德时代与国网、中国电建集团以及星云股份等上市公司合作,密集设立合资公司,从事储能相关业务。

宁德时代在储能领域下重注是有原因的。随着锂电池成本的快速下降,业内普遍预计锂电池储能市场将会迎来爆发式增长。储能将是下一个 10 年的确定性蓝海市场。国信证券研报认为,仅国内市场在 2025 年之前,储能市场空间有望达到 6500 亿元。到 2030 年,市场空间将可达 1.2 万亿元以上。也就是说,储能市场空间将远远超过汽车电池市场。

尽管过去两年补贴退坡、新能源汽车市场寒冬,但宁德时代上市之后一直在激进扩张产能。仅此次募集的 200 亿资金,就将建设三个项目扩充产能 52GWh,超过 2019 年的总出货量。面对外界对逆势融资扩建产能的质疑,宁德时代解释称,电池系统新增产能建设通常需要 2-3 年的建设期,动力电池业务需前瞻性布局产能建设和技术研发,以满足市场需求。进击的宁德时代,要在储能市场复制整车市场的成功吗?