台积电甩开三星、英特尔

5G 手机的到来,让我们有幸看到了“神仙打架”一幕。

先是传出台积电产能供不应求、需求旺盛、订单超饱满,随后台积电业绩大涨并大手笔扩产;接着有媒体爆出,苹果包了台积电 2/3 的 5nm 产能,剩下被华为抢占;而最新消息是,台积电 5nm 产能已被“抢空”,超大客户高通只能等明年了,至于联发科、英伟达、赛灵思、比特大陆等重要客户也只能在后面排队了。

下半年最重磅的新机都将使用 5nm 制程:苹果 iPhone 12 搭载的 A14 处理器和华为 Mate40 的 5G 芯片。而高通新一代芯片也将采用 5nm,将在明年上线,这意味着与高通合作的中国二线手机品牌,将在制程先进度落后于苹果与华为,更意味着手机性能的落后。

从 7nm 开始,先进制程之战愈演愈烈,在这背后,是手机厂商和芯片厂商对手机性能的迫切升级需求,在 5G 升级带来的手机技术变革中,上游晶圆代工厂的地位和竞争凸显,对代工厂、芯片厂和手机厂来说,都意义重大。

台积电(TSM.N,2330.TW),这家拥有 100 万片 / 月产能的全球知名芯片代工商,成立于 1987 年,由台湾“半导体教父”张忠谋创立,将是 5G+5nm 浪潮中最大的赢家之一。

5G 与 5nm 互相助推,或将带来“十年一遇”的科技浪潮,而所谓的“5nm”,到底意味着什么?

5nm/7nm 代表什么?

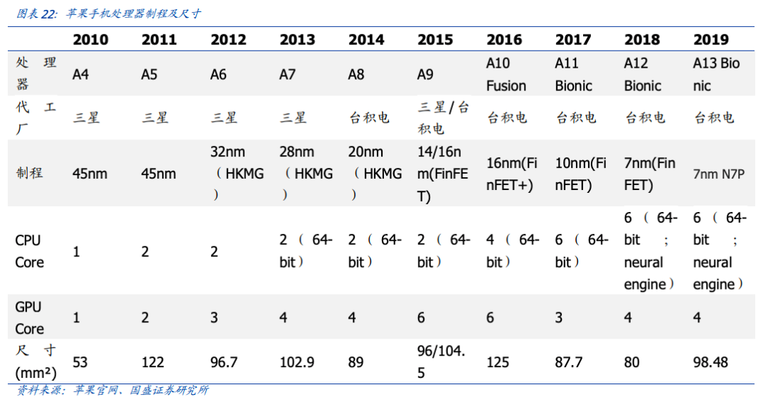

智能手机依然是最先进制程最激进的尝鲜者。

2 月 28 日,高通正式向全球发布第三代 5G 调制解调器到天线的一整套解决方案——骁龙 X60 5G,这是第一款 5nm 基带芯片,能够提供高达 7.5Gbps 的下载速度以及 3Gbps 的上传速度。

高通称,从 7nm 降低到 5nm,将减小芯片整体尺寸,在智能手机中占用更少的空间,手机厂商便可用腾出的空间来添加更多资源容量、添加新功能。

高通还声称,骁龙 x60 是世界上第一个支持跨所有关键 5G 频段和组合的 5G 调制解调器,这意味着它将能同时支持 sub-6GHz 带宽以及毫米波。对多频段的支持也要求芯片更强劲的算力,这也是 5nm 工艺的特点。

此外,据业内人士爆料称,海思麒麟下一旗舰芯片代号为“巴尔的摩”,也将采用 5nm 工艺制程,传闻其或直接跳过 A77 升级为 A78 构架,CPU 和 GPU 的性能提升超过 40%。得益于 5nm 工艺,这款芯片每平方毫米晶体管数量将达到 1.713 亿。

同时,据 DigiTimes 报道,台积电将于今年 4 月开始量产苹果 iPhone 12 使用的 A14 5nm 制程芯片,每个芯片预计将包含 150 亿个晶体管。

日前,有媒体曝光了一组疑似苹果 A14 的跑分:Geekbench 5 单核 1658 分,多核 4612 分,比上一代 A13 提升了 20-30%。

上述“5nm”,是指芯片内部的晶体管的栅长,通俗讲就是芯片内部的最小线宽,线宽越短精细度越高,在一颗芯片上集成的晶体管的数量越多,芯片性能越高。从 20 世纪 60 年代至今,从 1 个晶体管到 100 亿,关键尺寸从 1988 年的 1um,减小到 2020 年的 5nm,减少了 99.5%。

目前,能够量产的最先进工艺是台积电的 5nm,国内半导体代工厂最新先进的是中芯国际的 14nm。

一位分析师对投中网表示,在 5G 时代,7nm/5nm EUV 是重要的制程节点,5G 频段较高且需兼容 2G、3G、4G,给芯片技术提出了更高要求,此外 5G 时代要求手机内置天线数量增加,手机芯片尺寸的缩小也将为手机尺寸留下空间;另一方面,5nm 也适应于人工智能和 5G 驱动的计算能力的增长。

其表示,5nm 芯片比 7nm 芯片体积更小、更节能,这使得采用 5nm 的芯片不仅可用于手机,还适用于空间、耗电要耗高的可穿戴设备,比如 AR 眼镜和无线耳机等等,这是更先进制程很大的优势。

据台积电官方,5nm 逻辑密度将是之前 7nm 的 1.8 倍,SRAM 密度是 7nm 的 1.35 倍,可以带来 15% 的性能提升,以及 30% 的功耗降低。

根据台积电的规划,6nm 预计在 2020 年一季度进行风险试产,预计 2020 年年底量产;5nm 进入爬坡提升良率阶段,预计 2020 年上半年开始量产。

摩尔定律引领半导体产业,产业持续升级需要贯穿整条产业链,5G 手机与 5nm 等先进制程的互相推动,才真正带来了产业升级。

一方面,5G 拉动先进制程需求,台积电预计 2020 年 5nm 制程收入占比达 10%,从台积电历年新制程量产的情况看,7nm 制程于 2018 年量产,2018 年收入占比为 9%;10nm 制程于 2017 年量产,当年收入占比为 10%。台积电 5nm 制程的需求显示,2020 年 5G 手机需求旺盛。

从目前 5nm 制程的需求看,2020 年预计以 5G 智能手机相关产品为主。手机厂商和芯片厂商的竞争以及急迫需求,助推 5nm 制程的需求。

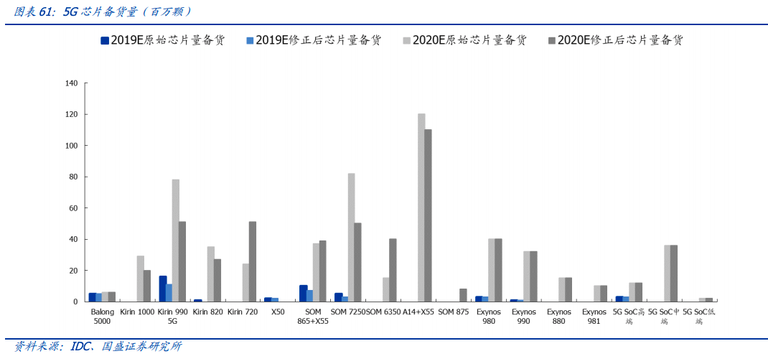

以市面上的 5G 芯片为例,各大芯片厂商推出的产品均为先进制程:海思、高通、联发科、三星 LSI 等相继发布各家产品,基本采用 7nm 工艺,紫光展锐使用 6nm 工艺。此外 Counterpoint 预计,2020 年海思将在上半年推出麒麟 820(7nmEUV);苹果、海思、高通将在下半年分别推出 A14(5nm)、麒麟 1000(5nm)、SDM600 系列。

这导致,从去年三季度开始,台积电 7nm 产能全线爆满,2020 年上半年都将是产能供不应求的局面。联发科、高通、三星电子及海思等 5G 芯片供应商,都不断要求上、下游协力厂大举扩充产能,以提高自身的备货量。

在 2020 年,5G 手机渗透率的提高,将提高晶圆代工厂的产能利用率并加快技术突破速度。海通证券预计 2020 年 5G 手机的渗透率为 14%。根据 IDC 预测,2020 年全球 5G 手机出货量将达到 1.9 亿部,占所有手机出货量的 14%。

另一方面,上游代工厂技术节点的突破,也带来了整个行业的景气度上升。

从全球主要晶圆代工厂台积电、中芯国际、联电以及华虹半导体 2019 年以来各季度的收入情况看 ,从 2019 年一季度以来,晶圆代工环节的增收规模逐季增长,各季度的同比增速逐季改善。主要晶圆厂的营收改善,显示行业景气度回升。

芯片制程决定了芯片性能,意味着未来手机厂商的争夺高下之争已经初步见了分晓,苹果、华为三星领先,小米等其他厂商只能望尘莫及。

台积电的狂欢

由于产能有限,据报道苹果和华为已经包下了台积电 5nm 的产能,从下图也可看出,苹果与华为的芯片备货量最高,而高通或许只能等到明年了。

对代工厂来说,这或将是“十年一遇”的机会,而率先突破的台积电将是此次 5G 和 5nm 时代最大的赢家之一。

目前,先进制程的供给端只有台积电、三星、英特尔。台积电为先进制程的核心晶圆代工厂,目前 10nm 工艺客户已经超过 10 家,7nm EUV 客户至少 5 家(苹果、海思、高通、三星、 AMD),6nm 客户除了 7nm EUV 的 5 家还多了博通、联发科。

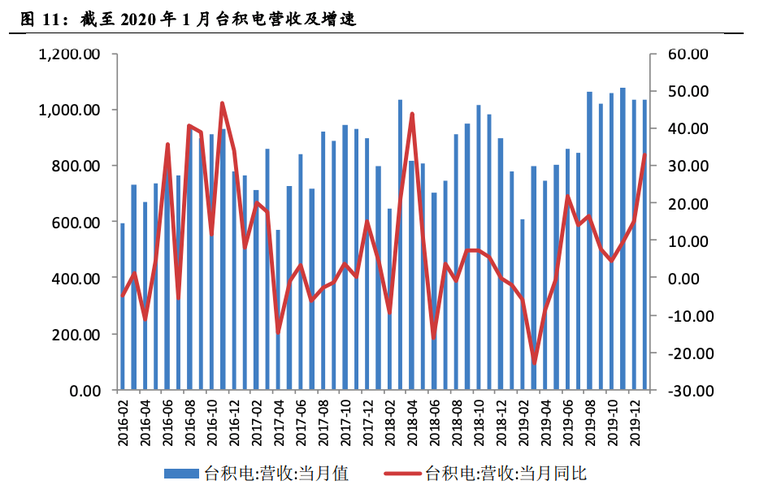

因为上述下游需求爆发,台积电业绩大幅超预期:公司在 2019 年四季度实现收入 104 亿美元,环比和同比均增长 10.6%;毛利率高达 50.2%,远超同行业公司。业绩增长的主要原因是智能手机旗舰机、高性能计算机及相关应用的需求增长,带动 7nm 制程订单大幅增长。

分制程来看,公司晶圆收入中 7nm 占比达到 35%,10nm 占比 1%,16nm 占比 20%,先进制程收入占比合计达到 56%,大幅提升。

2020 年 1 月,台积电实现营收 1036.8 亿新台币 (约合人民币 241 亿元),同比增长 33%,创下公司 1 月份营收历史新高。目前公司 7nm 制程产能紧张,5nm 制程也已接受预定,受益于智能手机及物联网产品出货量表现强劲,上半年订单饱和度较高。

台积电于 1987 年由半导体教父张忠谋成立, 是全球最大的专职晶圆加工制造的企业,总部位于中国台湾新竹。

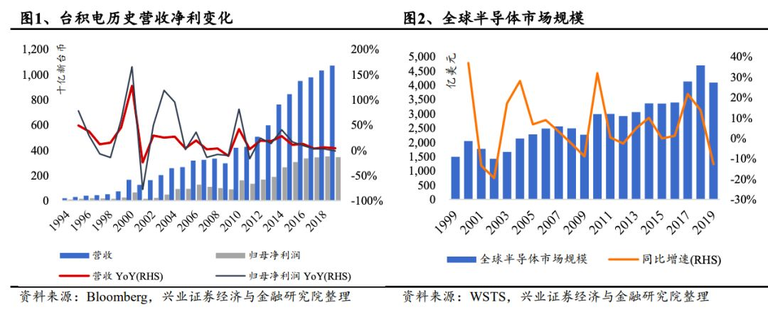

1994 年上市至今,台积电的营收增长 55 倍,净利增长 39 倍,近十年复合增速为 11% 与 9%,远超同期半导体行业整体复合增速。

台积电目前在美台两地同时上市,其市值从一开始的 28.6 亿美元上涨至最新交易日的 2780 亿美元(3 月 16 日,下同),市值成长近百倍,成长为台湾证券交易所市值最大的公司。台积电近年来各项利润率指标均保持稳定,公司毛利率、营业利润率、净利率在晶圆行业内一枝独秀。

截止 2019 年底,公司拥有五座 12 寸晶圆 厂(Fab 12,14,15,16,18)、七座 8 寸晶圆厂、一座 6 寸晶圆厂(Fab2)。整体月产能约 100 万片,近十年产能利用率高达 95%。不论是产能还是营收规模,都占据了全球晶圆代工行业的半壁江山。

根据台积电的规划,7nm 工艺在 2020 年营收占比将提升到 30%,由于 5nm5 万片 / 月产能被预定,台积电将 5nm 产能上调至 7-8 万片 / 月。此外,3nm 产能将于 2020 年开工,2021 年完成设备安装,预计 2022 年底到 2023 年初量产,2nm 工艺研发也已启动。

基于未来 5G 和 HPC 持续对先进制程产生强烈需求的判断,2020 年,公司计划资本开支区间在 150-160 亿美元区间,创近年来新高,其中,80% 的开支会用于先进产能扩增,包括 7nm、5nm 及 3nm。

国盛证券称,资本开支是创新周期的先行指标,复盘台积电二十年成长,每一轮资本开支大幅上调后均有 2-3 年的显著高增长。历史上台积电基本每十年出现一次资本开支跃升,以 2009-2011 年为例,资本开支从 2009 年 27 亿美元跃升至 60-90 亿美元,此后保持于高位,相应在 2011 年率先推出 28nm 制程引领行业实现连续高增长。

凭借出色的工艺制程,台积电在过去很多年与苹果、高通等其核心客户相伴成长。因此,5G 手机未到来,上游代工厂便已受益,也是现阶段受益最快、最大的环节。最新交易日,台积电总市值 2709 亿美元。

先进制程的竞争

对于苹果、华为、高通等全球重点客户的争夺,也导致了晶圆代工厂的排名变动。对于代工厂而言,谁的制程最先进、良率最高、成本最低,谁就能拿下最多的订单。

根据最新第四季度全球前十大晶圆代工厂排名,台积电名列第一,三星和格罗方德分别名列第二和第三,中国大陆的中芯国际(00981.SH)排名第五。

在先进制程赛道,由于资金、技术壁垒不断提高,行业格局逐渐出清,不仅十多年来没出现新的竞争玩家,而且越来越多的参与者从先进制程中“出局”。

格罗方德在 2018 年宣布放弃 7nm 研发,联电在 2018 年宣布放弃 12nm 以下(即 7nm 及以下)的先进制程投资,因此先进制程的玩家仅剩行业龙头台积电、三星、英特尔等,以及处于技术追赶中的中芯国际。

根据拓璞产业研究,2019 年台积电先进制程市场份额为 52%,英特尔约 25%,三星约 23%。

一方面,制程提高的成本越来越高,但边际效应递减。在 14nm 之前,每 18 个月进步一代的制程,性价有 50% 的提升,14nm 之后边际效果递减。据兴业证券估算,5nm 的 12 寸晶圆每千片月产能需要 3 亿美元的资本支出(每片约产出 600-800 颗手机处理器)。这使得先进制程向龙头集中。

此外,工艺尺寸的升级需要光刻系统配合,7nm 后光刻系统从 DUV 升级至 EUV,投资成本急剧增加,例如三星升级 7nm 产线 Hwaseong 的晶圆厂,单单设备就需要超百亿资金:需要 8 台 EUV,每套 15 亿人民币。

另一方面,先进制程的 IC 设计费用也越来越高,例如 7nm 芯片设计成本超过 3 亿美元,使用 7nm 制程的华为 mate20 麒麟 980 芯片,由超过 1000 名半导体工程师组成的团队历时 3 年时间、经历超过 5000 次的工程验证才成功应用。从芯片设计经济效益看,7nm 是长期存在节点,5nm/3nm 的功耗性能面积成本难达到平衡点,除非有超额的出货量来均摊成本。

而纵使代价非常高,先进制程提升的脚步也无法停止。根据 ASML 在 2018 年底的预测,先进制程的占比会迅速提高, 其中部分现有制程的产线通过设备升级成先进制程产线。ASML 预测 2025 年 12 寸晶圆的先进制程占比会达到 2/3。

在进入先进制程后,三星和英特尔明显落后于台积电。

与台积电相比,三星 7nm 的产能利用率较低,在量产初期以 10K 左右的少量量产开始的,初期客户只有 IBM,后来才有了英伟达和高通,三星拿下了高通 X60 芯片的部分订单,预计会在明年采用 5nm 制程生产。

三星的 5nm LPE(5nm Low Power Early)工艺原计划今年上半年投入量产,但从目前的情况来看,量产要等到 2021 年了。

另一家半导体制造大厂英特尔的 10nm 工艺已经量产,但存在缺货问题。英特尔预计 2020 年推出 10nm+,2021 年推出 7nm 及 10nm++,2022 年推出 7nm+,2023 年推 出 7nm++。英特尔的晶圆厂主要用于生产自家 CPU,产能不足使得英特尔向台积电寻求代工的比例越来愈高。

近日,英特尔也承认了自身的落后:英特尔首席财务官乔治·戴维斯坦言,10nm 芯片所带来的利润收益,将不及 22nm,更不及 14nm。英特尔称将在 2021 年底之前迈入 7nm 时代。

2007 年起,电脑处理器“行业老大”英特尔就定下“Tick-Tock”战略,严格遵循着两年升级一次处理器芯片架构及制程工艺的计划。但在 10nm 制程上,英特尔进度缓慢,不仅市场份额下滑,也影响了英特尔整体的表现。

据 Steam 硬件调查报告统计的数据,从 2018 年 9 月到 2020 年 2 月,英特尔电脑处理器的市场份额呈下跌态势,从 83.5% 下降到了 78.1%。

2019 年 4 月,台积电市值超过英特尔,位列全球半导体行业第一位。

兴业证券表示,2020 年半导体市场进入复苏周期,叠加半导体产业链逐步向国内转移,中国大陆的晶圆代工厂(如中芯国际)行业地位与能力有望持续提升。

中芯国际成立于 2004 年,是目前大陆最大的晶圆代工厂,目前 14nm 产品少量出货,12nm 处于客户导入阶段,7nm 处于客户产品认证期,预计 2020 年第四季可以看到小量产出。也就是说,在技术节点上,中芯国际有希望领先英特尔。

中芯国际于 2015 年开始研究 14nm 制程,良品率已经达到 95%,2020 年 2 月,中芯国际从台积电手里抢下了华为海思的 14 nm 订单,这被视为中芯国际制程开始逐渐追赶主流的信号。

但中芯国际 14nm 的产能非常有限,目前产能在 1000 片晶圆左右,财报显示,其第一代 FinFET 14nm 只能贡献 1% 的营收,目前主要的收入来源还是 55nm 及以上,量产最先进的 28nm 工艺占比只有 4.3%。

为了追赶,中芯国际也投入了大量资金购置设备。2 月 19 日,花费 6.01 亿美元向泛林团体购刻蚀设备;3 月 2 日,花费 5.43 亿美元向东京电子集团购买设备;3 月 4 日,中芯国际从荷兰进口的大型光刻机进入口岸,中芯国际称,生产线扩容后全年预计可增加 10% 左右的营收。

中芯国际此次可谓下了“血本”,其财报会议上披露, 2020 年晶圆代工预计资本支出约为 31 亿美元,主要用于建造中芯南方 12 英寸晶圆厂的设备和设施,而整个 2019 年中芯的营收为 31.2 亿美元。

方正证券指出,半导体终端产品需求受到 5G、AI 及 HPC 拉动,已处于上行周期。国产晶圆代工当前受益于上半年 5G 相关产品备货,叠加国产转单影响, 景气度显著提升,中芯国际先进制程迭代持续加速,与世界第一梯队的技术差距不断缩小, 技术加速突破,打开了估值提升的空间。

最新交易日,中芯国际总市值 615 亿。